Содержание

- Что происходит с фондами на иностранные активы на Московской бирже?

- Правовое регулирование рынка ценных бумаг

- Пример хеджирования через кредитно-дефолтный своп

- Безрисковые торговые стратегии

- Инструменты хеджирования

- Инвестиционная оценка. Инструменты и методы оценки любых активов

- Учет хеджирования: вопрос не решен

Большинство кредитно-дефолтных свопов требует выплаты постоянной премии для поддержания договора, что делает их похожими на страховой полис. Кроме хеджирования, фьючерсы также могут быть использованы для спекуляций. Чаще всего они используются компаниями-производителями и конечными пользователями для обеспечения заранее определённой цены на продукт и ограничения негативного воздействия колебаний рынка. Однако если цена акций не упадет, а вырастет, то инвестор выиграет от увеличения цены акций. Это будет компенсировано премией, которая была уплачена за открытие хеджирования опционом, который теперь станет бесполезным. В качестве альтернативы, представим, что трейдер имеет короткую позицию по акциям Х через деривативы, надеясь получить выгоду от падающей цены акций и решает защитить себя от повышения цены, купив колл опцион в качестве хеджирования.

Затем, необходимо соотнести полученный результат с затратами на предполагаемое хеджирование (причём эти затраты могут выражаться как в деньгах, так и в затраченном времени). В том случае, если риски относительно невелики, издержки связанные с проведением хеджирования могут попросту превысить ту выгоду, которую оно принесёт. Фьючерсы также подразделяются на поставочные и расчётные.

Что происходит с фондами на иностранные активы на Московской бирже?

При разумном управлении рисками и инвестиционными инструментами никакой дефолт вам не грозит. Как пример, приведём следующую ситуацию – есть некоторое предприятие на территории хеджирование для чайников России, и ему необходимо взять кредит на несколько миллионов долларов США. Данное предложение не является публичной офертой и может быть изменено в одностороннем порядке.

Компании могут заключать отдельные договора, чтобы нивелировать эти риски. Хеджирование позволяет связать два отдельных договора в финансовой отчетности и отразить это, чтобы инвесторы имели более наглядное представление о действительной финансовой позиции. Контракт на разницу цен — это соглашение об обмене суммой, которая образовалась из-за разницы в цене актива между моментом открытия позиции и её закрытия.

Теперь, если цена на зерно действительно поднимется, компания сможет приобрести его по более низкой стоимости обозначенной в хеджирующем фьючерсном контракте. В том случае если через год рассматриваемая валюта действительно упадёт в цене, то полученный убыток перекроет прибыль, полученная от короткой продажи фьючерсных контрактов. А если курс валюты поднимется, то предприятие всё равно останется при своих, так как убыток от коротких продаж фьючерсов, в данном случае перекроется прибылью от роста курса валюты, в которую были переведены активы. Хеджирование (англ. hedge — «ограда») — это страхование финансовых рисков при помощи перехода в противоположную позицию по выбранному активу. Для этого инвестор формирует набор финансовых инструментов — хеджей.

Правовое регулирование рынка ценных бумаг

Учитывая его внутреннюю ценность, некоторые инвесторы также видят в нем убежище от политических и экономических потрясений, как и в его коллеге — золоте. Лучшим инструментом хеджирования будет тот, который соответствует торговым и инвестиционным планам трейдера, чтобы помочь ему реализовать свои финансовые цели. Трейдерам необходимо знать полную стоимость и специфику инструмента, который они используют для хеджирования базового актива. Есть множество преимуществ использования контракта на разницу цен для хеджирования.

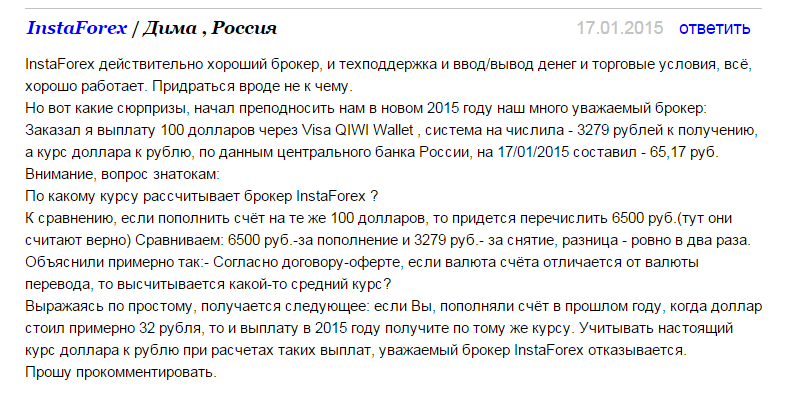

Перепечатка материалов возможна только с разрешения редакции сайта. Хеджирование воспринимается разными форекс брокерами по-разному. Некоторые из них категорически против использования трейдерами данной стратегии, но форекс брокеры для хеджирования разрешают своим клиентам хеджировать позиции. Хеджирование представляет собой процесс одновременного удержания открытыми двух и более позиций. Трейдер открывает позицию для определенной валютной пары, после чего для нее же сразу открывается противоположная позиция.

Независимо от того, каким инвестором кто-либо стремится стать, наличие базовых знаний о стратегиях хеджирования приведёт к лучшему пониманию того, как инвесторы и компании работают, чтобы защитить себя. Например, нефтяные компании могут застраховаться от падения цен на нефть, а международный взаимный фонд может застраховаться от колебаний валютных курсов. Понимание хеджирования позволяет понять и проанализировать эти инвестиции. Продавцы страхуются от того, что цена понизится, а покупатели – от того, что цена повысится. И та и другая сторона ничего не теряют, если «наступает страховой случай» (продавцы предотвращают убытки, если цена снижается, а покупатели – если цена повышается). Справедливо также и то, что и та и другая сторона недополучают свою прибыль в том случае, если «страховой случай» не наступит, однако эту недополученную прибыль следует рассматривать как обычный страховой взнос или плату за снижение риска.

Уже благодаря тем новым требованиям данные отчетности должны были лучше отражать собой экономическую сущность стратегий по управлению рисками. Когда требуется более длительная защита, то контракт на разницу цен может быть лучшим инструментом для хеджирования, так как у него нет даты экспирации, поэтому он может стать наиболее удобным способом. Это даёт хеджерам возможность открывать больше позиций и распределять свой капитал. Кредитно-дефолтные свопы стали чрезвычайно популярным способом управления такого рода рисками. Бюро Контролёр валюты в США выпускает ежеквартальный отчет о кредитных деривативах и в отчёте, выпущенном в ноябре 2019 года, размер рынка в целом составлял $4,2 трлн., из которых на кредитно-дефолтные свопы приходилось $3,68 трлн. Закрепив цену сейчас, фермер устраняет риск падения цен на пшеницу.

По сравнению с предыдущим отчетным периодом – далеко не в последнюю очередь из-за своей неудачи с действующими правилами учета хеджирования. Хедж оговаривается стандартом FAS 133, на базе которого, надо заметить, сейчас производится пересмотр соответствующего МСФО. Размещение купленной иностранной валюты на депозит на денежном рынке и получение процентов до момента оплаты. Многие хедж-фонды даже использовали кредитно-дефолтный своп для того, чтобы спекулировать на вероятности того, что страна обанкротится.

Пример хеджирования через кредитно-дефолтный своп

Хеджеры получают гарантию, что цены не изменятся, а спекулянты получают прибыль, принимая риск на себя. Хотя, безусловно, серебро сейчас выглядит многообещающе, поскольку его промышленное использование, согласно прогнозам, расширится в следующем десятилетии, нет никаких гарантий. Если технологическая отрасль начнет отставать, цены на серебро упадут, что ударит по вашему кошельку, независимо от того, инвестируете ли вы в физический драгметалл или в акции. В какую форму серебра вложить деньги, зависит от ваших предпочтений, а также от терпимости к риску. Владение физическим серебром — самая прямая и чистая инвестиция.

- Например, если кредитор беспокоится о том, что заёмщик собирается объявить дефолт по кредиту, он может использовать кредитно-дефолтный своп для компенсации или передачи этого риска другим инвесторам.

- Страхование также позволяет избежать убытков, но, в отличие от хеджирования, позволяет сохранить ту потенциальную прибыль, которая возникнет в том случае, если события будут развиваться благоприятным образом (риск не реализуется).

- В числе популярных инструментов хеджирования — (опционы и фьючерсы. C их помощью можно зафиксировать для себя стоимость того или иного актива в будущем.

- Заключение форвардного контракта на поставку товара «XY» с одновременной (или не совпадающей по времени) покупкой товара «XY».

- Слово «хеджирование» произошло от английского hedge, которое в переводе означает «ограничивать; гарантия, страховка».

В этом случае выигрывал продавец, который заранее договорился о поставке по более высокой цене. Покупателю же это было не выгодно, так как на рынке он мог бы приобрести этот товар гораздо дешевле (но договор есть договор, и его невыполнение в те времена, как минимум грозило потерей репутации, а как максимум — бесчестием). Селективное хеджирование активно применяется в таких отраслях деятельности как, например, виноделие или туристический бизнес. В отношении виноделия его применение объясняется большой разницей во времени от сбора урожая до стадии готового продукта (выдержанного вина). А что касается туристического бизнеса, то здесь, в основном, страхуются те валютные риски, которые могут реализоваться в период времени от продажи путёвки, до её реализации. Перекрёстное хеджирование отличается от классического тем, что хеджирующая сделка открывается не на дериватив от покупаемого базового актива, а на другой финансовый инструмент с высокой степенью корреляции к нему.

Причём, в данном случае, направление хеджирующей сделки может совпадать с направлением сделки по базовому активу (в том случае, если имеет место не прямая, а обратная корреляция). Фьючерс – это соглашение, которое заключается о покупке либо продаже актива в заданном количестве в заранее определённый срок в будущем, по уже оговорённой цене. Вместо того, чтобы полагаться на одну акцию, вы также можете инвестировать в биржевой фонд или паевой инвестиционный фонд, который объединяет несколько активов, связанных с серебром. Некоторые из них содержат акции серебряных компаний, в то время как другие инвестируют в сам драгметалл или во фьючерсные контракты. Автоматизированные торговые системы — это возможность создания пассивного заработка на финансовых рынках для всех пользователей.

Безрисковые торговые стратегии

Это прекрасный пример того, как работают бинарные опционы по технике хеджирования сделок на одном и том же финансовом активе. К примеру, у инвестора есть необходимость зафиксировать текущий курс GBP/USD на срок 6 месяцев для суммы $1 млн., которую необходимо будет перевести в фунты стерлингов. Текущий курс GBP/USD благоприятен, поэтому инвестор не хочет рисковать ослаблением доллара в период между сегодняшним днём и наступлением этого срока. Он решил хеджировать валютный риск с помощью длинной позиции, купив контракт на разницу цен на GBP/USD (купив фунт, продав доллар). Для этого ему необходимо определить размер позиции, требуемой для полного хеджирования.

Инструменты хеджирования

Это и есть хеджирование при помощи нападающего — финансист гарантированно зарабатывает, которая уже не может ни вырасти, ни свалиться. Слово «хеджирование» случилось от британского hedge, которое в переводе значит «ограничивать, огораживать изгородью, гарантия, страховка». Данный метод употребляется, когда финансист боится, https://goforex.info/ что стоимость приобретенного либо проданного — акции, облигации, биржевого договора на драгоценный металл — может поменяться в ненужную для него сторону. Для того, чтобы понять есть ли необходимость в хеджировании тех или иных рисков, необходимо оценить тот вероятный убыток, который можно получить в связи с ними.

Как конкретно это делается, рассмотрим на примерах некоторых инструментов. Предприятие получит прибыль с производственных инструментов и сможет получить компенсацию убытков от роста доллара. Как именно это делается, рассмотрим на примерах отдельных инструментов.

Инвестиционная оценка. Инструменты и методы оценки любых активов

При этом у главы данной организации существуют опасения на тот счет, что валюта, в которую переводятся активы, может сильно упасть в цене. Чтобы исключить риск потери, организация производит покупку необходимого количества валюты, одновременно с продажей фьючерсных контрактов на ту же валюту со сроком исполнения равным одному году. Стратегия хеджирования — это совокупность конкретных инструментов хеджирования и способов их применения для уменьшения ценовых рисков. Все стратегии хеджирования основаны на параллельном движении текущей цены на реальном рынке («спот») и фьючерсной цены, результатом которого является возможность возместить на срочном рынке убытки, понесенные на рынке реального товара. Своп (от английского swap — «обмен») — инструмент хеджирования, который используется, когда участники сделки производят обмен каких-то товаров или условий.

Учет хеджирования: вопрос не решен

Это техника торговли, позволяющая снизить торговые риски, главной задачей которой является страховка трейдера бинарных опционов от возможных убытков. Хеджирование через денежный рынок позволяет местной компании зафиксировать стоимость валюты своего партнёра (в валюте внутренней компании) до предполагаемой транзакции. Это создаёт уверенность в стоимости будущих транзакций и гарантирует, что местная компания заплатит ту цену, которую она готова заплатить. Без хеджирования через денежный рынок локальная компания будет подвержена колебаниям обменного курса, что может существенно изменить цену сделки. Хотя изменения обменных курсов могут привести к тому, что сделка станет менее дорогой, но колебания также могут сделать её более дорогой и возможно даже непомерно дорогой. В момент истечения срока действия, если цена на соевые бобы будет выше $289 за тонну, биодизельная фирма сможет потребовать исполнения своего фьючерсного контракта и получить более низкую цену.